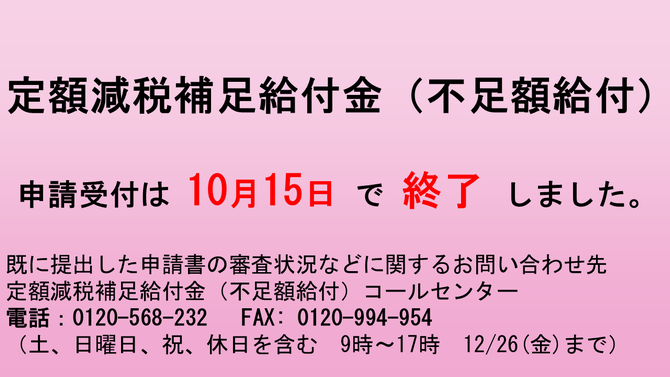

[10月16日更新]定額減税補足給付金(不足額給付)の受付は終了しました。

[9月17日更新]給付金確認書の返送がお済みでない方へお知らせを発送しました。

[7月29日更新]お知らせ発送日、手続き詳細等を更新しました。

[6月20日更新]お知らせの発送時期等を更新しました。

[5月26日更新]定額減税補足給付金(不足額給付)コールセンターを開設しました。

[3月12日更新]支給対象・支給額を更新しました。

定額減税補足給付金の不足額給付の概要

本市におきましては、令和6年6月28日に定額減税しきれないと見込まれる方に対し、「定額減税補足給付金」のお知らせを発送しました(令和6年9月30日申請期限)。「定額減税補足給付金」は令和6年度個人住民税の課税情報(令和5年分所得状況)をもとに推計で算出されているため、実際の定額減税しきれない額(令和6年分源泉徴収票に記載されている控除外額)と異なる場合があります。令和6年分の所得税及び定額減税の実績額等が確定し、「定額減税補足給付金」に不足があると判明した方につきましては、令和7年度に追加で不足分の支給を行います(令和7年8月以降順次)。

令和6年度に実施した「定額減税補足給付金」の詳細については、こちらをご確認ください。

[広報チラシ]

[要綱]

目次

支給対象

令和7年度個人住民税の課税自治体がさいたま市であり、次の1または2に該当する方

1.令和6年度に実施した「定額減税補足給付金」の算定に際し、令和6年度個人住民税の課税情報(令和5年分所得状況)をもとに推計で算出したことなどにより、令和6年分所得税額及び定額減税の実績額が確定したのちに、実際の定額減税しきれない額と「定額減税補足給付金」との間に不足が生じた者

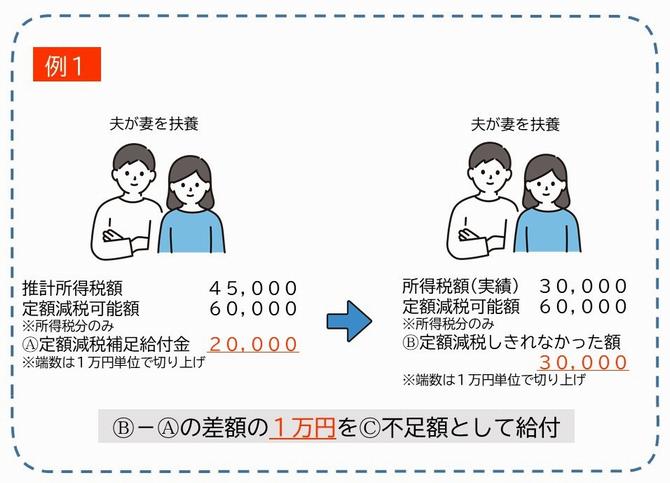

<給付対象となりうる例>

(1)令和5年中の所得に比べ令和6年中の所得が減少した場合(退職、育休等)

(解説)

令和5年分所得状況に基づく推計所得税額が4万5千円、所得税分の定額減税可能額が6万円(3万円×(本人+扶養親族1人))の場合、「定額減税補足給付金」の額は2万円(1万円単位で切り上げ)となります。

その後令和6年所得税額が確定しその額が3万円とすると、所得税分の定額減税可能額が6万円(3万円×(本人+扶養親族1人)) となり、実際の定額減税しきれない額は3万円となります。

この場合、実際の定額減税しきれない額の3万円と、当初算定された「定額減税補足給付金」の2万円との間に生じる差額の1万円が不足分として給付されます。

(計算式)

Ⓐ「定額減税補足給付金」

=所得税分定額減税可能額(60,000)-令和6年分推計所得税額(45,000)=15,000より、20,000円(1万円単位で切り上げ)

Ⓑ「実際の定額減税しきれない額」

=所得税分定額減税可能額(60,000)-令和6年分所得税額(実績)(30,000)=30,000円(1万円単位で切り上げ)

©不足額給付額=Ⓑ「実際の定額減税しきれない額」(30,000)-Ⓐ「定額減税補足給付金」(20,000)=10,000円

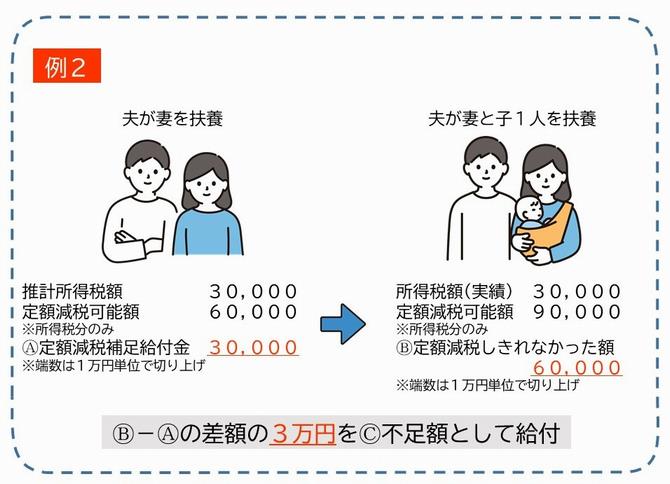

(2)こどもが生まれ扶養親族が増えた場合

(解説)

令和5年分所得状況に基づく推計所得税額が3万円、所得税分の定額減税可能額が6万円(3万円×(本人+扶養親族1人))の場合、「定額減税補足給付金」の額は3万円となります。

その後、令和6年中にこどもが生まれ扶養親族が増えた場合、確定した令和6年分所得税額が3万円であるとすると、所得税分の定額減税可能額は9万円(3万円×(本人+扶養親族2人))となり、実際の定額減税しきれない額は6万円となります。

この場合、実際の定額減税しきれない額の6万円と、当初算定された「定額減税補足給付金」の3万円との間に生じる差額の3万円が不足分として給付されます。

(計算式)

Ⓐ「定額減税補足給付金」

=所得税分定額減税可能額(60,000)-令和6年分推計所得税額(30,000)=30,000円(1万円単位で切り上げ)

Ⓑ「実際の定額減税しきれない額」

=所得税分定額減税可能額(90,000)-令和6年分所得税額(実績)(30,000)=60,000円(1万円単位で切り上げ)

©不足額給付額=Ⓑ「実際の定額減税しきれない額」(60,000)-Ⓐ「定額減税補足給付金」(30,000)=30,000円

2.次の要件をすべて満たす者

・所得税及び個人住民税所得割ともに定額減税前税額が0円(本人として定額減税の対象外である)

・税制度上、「扶養親族」から外れてしまう(青色事業専従者・事業専従者(白色)や、合計所得48万超の方)

・低所得世帯向け給付(※1)対象世帯の世帯主・世帯員に該当していない

(※1)低所得世帯向け給付とは、令和5年度非課税世帯への給付(7万円)、令和5年度均等割のみ課税世帯への給付(10万円)、令和6年度新たに非課税もしくは均等割のみ課税となった世帯への給付(10万円)を指します。

<給付対象となりうる例>

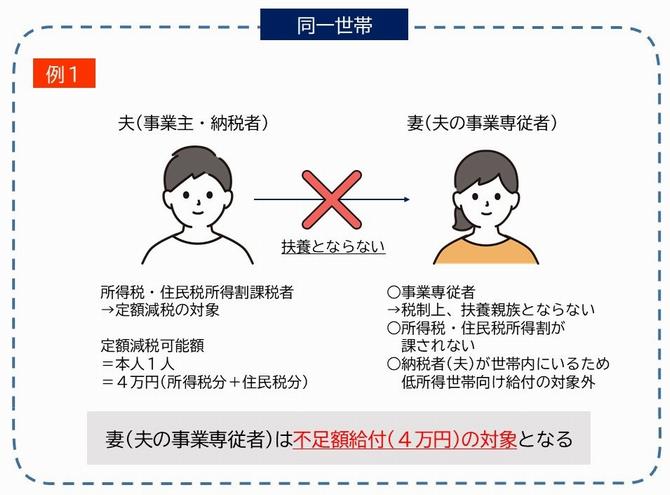

(1)青色事業専従者や事業専従者(白色)

・本人が納税者である夫の個人事業を手伝う事業専従者である(税法上、配偶者控除・扶養控除の対象とならない)

・自身の給与収入がおおむね100万円に満たない(所得税額・住民税所得割額が0円)

・世帯内に納税者(夫)がいるため、低所得世帯向けの給付の対象にならない

上記の通り要件をすべて満たすため、不足額給付の対象となります。

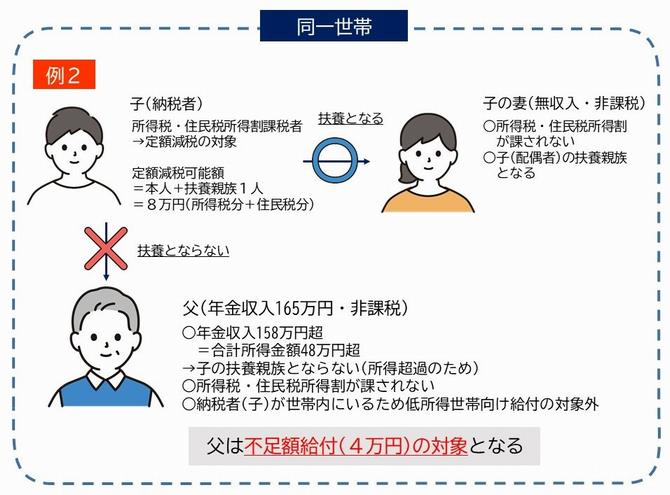

(2)合計所得48万超の者

・本人の年金等の合計所得金額が48万円を超えるため、納税者(子)の扶養親族にならない

・自身に所得税・住民税所得割が課されない(所得税額・住民税所得割額が0円 )

・世帯内に納税者(子)がいるため、低所得世帯向けの給付の対象にならない

上記の通り要件をすべて満たすため、不足額給付の対象となります。

支給額

1.支給対象のうち1に該当する方

「実際の定額減税しきれない額」(※1) - 令和6年度実施の「定額減税補足給付金」

※1万円単位で切り上げて算出

(※1) 実際の定額減税しきれない額=(ア)と(イ)の合算額

(ア) 令和6年分所得税の定額減税しきれない額 ※0円以下の場合は0

=所得税分定額減税可能額(3万円×(本人+減税対象人数))-令和6年分所得税定額減税済額

減税対象人数:令和6年12月31日時点の同一生計配偶者又は扶養親族である者(いずれも国外居住者を除く)

(イ) 令和6年度個人住民税の定額減税しきれない額(※2) ※0円以下の場合は0

=個人住民税分定額減税可能額(1万円×(本人+減税対象人数))-令和6年度個人住民税所得割定額減税済額

減税対象人数:令和5年12月31日時点の控除対象配偶者又は扶養親族である者(いずれも国外居住者を除く)

(※2) 個人住民税分の定額減税しきれない額に関しては、令和6年度住民税の税額更正・扶養更正等がない場合金額に変更はありません。

2.支給対象のうち2に該当する方

原則4万円を上限(支給額が4万円以外になる方の詳細は

よくある質問へ)

※令和6年1月1日時点で国外居住者であった場合は3万円

支給手続き

対象となる方には令和7年8月1日(金)から順次、以下の書類のうち、いずれか1つが送付されます。

※不足額が発生すると見込まれるにも関わらず、お知らせ等が届かない場合があります。対象と思われるのに8月を過ぎても何も届かない方は、お手数ですが一度コールセンター(0120-568-232)にご連絡ください。

※10月15日(水)をもって定額減税補足給付金(不足額給付)の受付は終了しました。

(1)支給決定通知書が送付された方 (手続不要)

<支給対象の1に該当する方>

<支給対象の2に該当する方>

支給決定通知書に記載されている振込先に給付金が支給されます。

対象者がマイナンバーカードで公金受取口座を設定している場合は公金受取口座に支給されます。公金受取口座を設定していない場合は、「令和6年度住民税非課税世帯物価高支援給付金(3万円)」「令和6年度低所得者支援給付金(10万円給付)及び定額減税補足給付金」 または「令和5年度物価高騰対応重点支援給付金(7万円または10万円給付)」を受給した口座に支給されます(支給対象者本人名義で受給した場合に限ります。)。

(2)給付金確認書が送付された方 (返送必要)

<支給対象1,2共通>

給付金確認書に印刷されている二次元コードを読み取り、オンライン申請をご利用いただくか、必要事項を記入して、添付書類とともにご提出ください。※受付終了

≪添付必要書類≫

1.支給対象者の本人確認書類のコピー(有効期限内のものに限る)

【例:運転免許証、マイナンバーカードの表面(マイナンバー通知カードは不可)、健康保険証、生活保護受給証、年金手帳、パスポート、在留カード等の、氏名・生年月日が記載されているもののコピー】

※健康保険証を添付される場合は、「保険者番号」及び「記号番号」を見えないようにしてコピーを取ってください。

※生活保護受給証明書、住民票は不可

※有効期限の記載がある本人確認書類については、申請日時点で有効期限内の書類のみ利用可。

2.受取口座を確認できる書類のコピー

【例:金融機関名、口座番号、口座名義人(カナ)が分かる(通帳の表紙をめくったページ等)通帳、またはキャッシュカードのコピー】

●給付金確認書の返送がお済みでない方へお知らせを発送しました。

給付金確認書返送期限は、令和7年10月15日(水)(消印有効)となります。期限内に提出がない場合は給付金を受け取ることができませんのでご注意ください。※受付終了

返送がお済みでない方は、先に市からお送りしている書類をご確認ください。給付金確認書が見当たらないなど、ご不明な点はコールセンター(0120-568-232)までお問い合わせください。

このお知らせは、給付金確認書をお送りした方で、9月8日までに申請が確認できていない方に送付しております。行き違いで既にご返送、ご申請されている方に本状が届いた場合は、ご容赦ください。

(3)給付金申請書の提出が必要な方 (申請必要)

個人の状況によっては、不足額が発生すると見込まれるにも関わらず、支給決定通知書、給付金確認書が送付されない場合があります。8月を過ぎても何も届かない方は、お手数ですがコールセンター(0120-568-232)にご連絡ください。※受付終了

お知らせの発送時期

令和7年8月1日(金)から順次

申請期限

令和7年10月15日(水)(消印有効) ※受付終了

確認書が送付された場合は、オンライン申請が可能です。確認書に記載されている二次元コードからお手続きください。

※オンライン申請は、上記期限日の23時59分59秒までに手続きが完了している必要があります。

※代理申請の場合や、口座をお持ちでない場合は、オンライン申請をご利用いただけません。

支給時期

8月下旬から順次

申請が必要な方は、市が受理してから1~2か月後が目安です。

お問い合わせ先

・定額減税補足給付金(不足額給付)コールセンター

電話番号 0120-568-232(土・日曜日、祝・休日含む 9時~17時)

FAX番号 0120-994-954

給付金を騙った「振り込め詐欺」や「個人情報の搾取」にご注意ください!

市や内閣府などを騙る不審な電話や郵便があった場合は、最寄りの警察署か警察相談専用電話(#9110)にご連絡ください。

定額減税補足給付金(不足額給付)案内チラシ(PDF形式 1,406キロバイト)

定額減税補足給付金(不足額給付)案内チラシ(PDF形式 1,406キロバイト)